国家“放、管、服”改革政策提出和实施以来,各行各业掀起了简政放权、高效服务、为企业降压减负的热潮。作为广大民营小微企业金融服务的主办行,承德银行眼中的“放、管、服”却拥有更丰富的内涵,那就是成本低一点、效率高一点、服务好一点。为此,承德银行通过优化管理机制与业务流程、创新科技平台和产品功能、主动对接企业需求、减免企业服务成本,为民营小微企业带去了更便捷、更高效的优质金融服务。

把“放”做实,效率就是企业的生命线 民营小微企业的融资需求往往具有短、小、频、快的特点,却又往往因为自身管理不规范、有效抵押担保不足等问题被银行拒之门外。为切实解决民营小微企业融资难、融资慢的困境,承德银行以管理改革为抓手,以科技创新为引擎,全面畅通民营小微企业融资渠道。

一是优化流程+充分授权,让企业融资更灵活、更方便。实施授信管理体系改革和流程再造,对原有的审批流程和权限设置进行优化,探索授信审批官工作机制,构建了总分支三位一体、层级审批的审批模式。同时在风险可控的前提下,合理下放审批权限、优化审批流程,针对企业的特殊业务、紧急用款需求等开辟绿色通道,支行在授权范围内可以独立进行贷款审批发放,服务更加灵活便捷。

二是远程办公+科技赋能,最快可实现即查、即审、即放。研发移动展业、信贷影像、客户信用评级、智慧零售平台、远程审批平台等科技手段,将产品、流程、风控向线上化迁移,研发了存e融、财e融、享e融系列等线上特色融资产品,搭建了“智能化终端+系统化流程+一站式服务”的复合型服务模式,客户完全可以通过线上渠道进行融资。仅2020年,该行通过线上渠道累计放贷款725亿元,为数千家企业商户提供了资金支持。

把“管”做细,定制化服务为企业解难题

民营小微企业几乎涉及到社会的各个领域、各行各业。客户群体大、行业跨度大、个体差异大、资金需求更是千差万别,千篇一律的产品和服务肯定是行不通的。承德银行的做法是:因地制宜,量身定制。

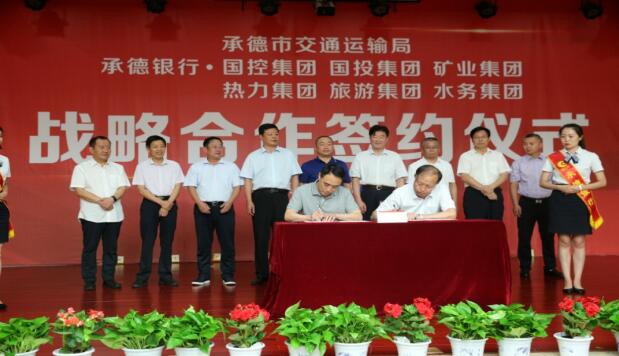

一是创新服务平台,解决融资难题。创立承德市首家小微企业专属服务平台——微贷中心,引入了全国先进的微贷技术和风控模型,推出了承易贷、居易贷、农易贷等专属贷款产品,共计支持民营小微企业和商户10000户以上,累计发放贷款超81亿元,为那些无抵押、无担保的小微企业和商户送去了福音。搭建了银企帮扶基金、小额票据中心特色平台,与市科技局、扶贫办、交通局以及国控、国投、水务、热力、矿业、旅游六大集团开展战略合作,形成了覆盖多领域、多行业、多维度的特色服务模式。 二是研发特色产品,量身定制服务。为了满足企业个性化需求,承德银行转变传统的授信模式,改变以往单纯的“是否满足放贷条件”门槛,而是站在企业的角度,帮助企业分析面临困难的原因,结合产业、行业、市场、政策、自身特点等多方面因素,充分利用自身平台、资源、渠道等优势,提出更加适用的融资模式和改革措施。以该行最新推出的“青扶贷”产品为例:为支持广大青年就业、创业、展业,承德银行与河北省青年就业创业基金会、团市委开展战略合作,打造“青年创新创业基地”推出“青扶贷”特色产品,累计为青年创业提供信贷资金560余万元。推出深受县域企业和农户青睐的农户联保贷款、担保公司保证贷款、“公司+基地+农户”贷款等特色模式,对平泉县的食用菌与活性炭,宽城县的板栗种植,围场县的马铃薯加工、时蔬种植,兴隆县的果品深加工,丰宁县的畜牧养殖、生态旅游等进行了重点支持。2020年末,全行涉农贷款余额230亿元以上。

把“服”做好,做好企业服务的“加减法” 在承德银行眼中,金融服务最重要的不是冷冰冰的制度和规则,而是在困难面前的责任与担当。在2020年疫情的“大考”之下,很多民营小微企业、个体商户几乎全都面临着生存的考验。面对困难,承德银行主动帮助企业降压减负,除代收印花税外,严禁向客户收取任何额外的费用。特别是在人民银行的指导和政策支持下,全年累计发放授信资金1321亿元,其中利用再贷款、转贷款政策为2000多户普惠型小微企业发放贷款37亿元以上;发放普惠信用贷款2.69亿元;对受疫情影响较大、有发展前景但暂时受困的小微企业,通过展期、续贷、免除罚息、调整征信记录等方式给予支持,最大限度减轻企业融资成本,涉及贷款户数超1600多户,贷款本金超23亿元。

成本做减法,服务一定要做加法。承德银行根据企业和百姓发展的特殊需求,推出了免费的驻企服务、上门服务、代发工资、代收代缴、业务咨询等服务;打造“智慧医院”场景化平台,为百姓提供各类就医、咨询、充值、缴费等交易27.3万次以上,涉及交易金额6300万元以上。建立常态化的代客宣传平台,通过自身的官方微信、官网、行刊、行报等自有媒体平台,免费为企业、商户发布信息300多次。组织员工深入防疫一线开展志愿活动、公益慰问活动110余次,筹集和捐赠各类防疫款项400万元以上,成为客户口中的一段“佳话”。 |